Depot absichern - Verluste vermeiden bzw. reduzieren

Möglichkeiten ein Wertpapierdepot abzusichern

Es gibt verschiedene Möglichkeiten sich gegen fallende Kurse zu schützen. Wir stellen die Ideen und Strategien weiter unten im Detail vor, wollen hier jedoch bereits einen Überblick geben. Eine recht banale Möglichkeit ist in solide Standartwerte zu investieren und sein Anlagen stark zu diversifizieren. Wer auf spekulativere Werte, setzt kann in guten Zeiten mehr verdienen, riskiert allerdings in Krisen stärkere Kursverluste.

Unabhängig von der eigenen Investitionsphilosophie sollte das setzen von Stopps ein Standartmittel der Depotabsicherung sein. Es gibt verschiedene Arten von Stopp-Orders, mit denen man Gewinne sichern und Verluste begrenzen kann. Mit dem Setzen von Limits bzw. Stopps sollte sich jeder Anleger auskennen, egal ob Profi oder Anfänger.

Um Kursverluste bei Aktien auszugleichen, kann man außerdem "gegensätzliche Geschäfte" eingehen. Dies ist mit Optionen (z.B. Put-Optionsscheine oder Put-Zertifikate) möglich. Wir erklären weiter unten im Detail, wie man ein Aktiendepot mit Optionsscheinen / Zertifikaten gegen Verluste absichern kann. Eine ähnliche Strategie verfolgt man durch den Kauf eines Short-ETFs. Mit den genannten Finanzprodukten werden Gewinne erzielt, wenn die Kurse fallen. Diese Gewinne sollen die Verluste der übrigen Wertpapiere im Depot wieder ausgleichen. Alle Möglichkeiten der Absicherung eines Depots stellen wir weiter unten im Detail vor.

Möglichkeiten der Depotabsicherung

- Kursverluste durch Diversifikation und weniger spekulative Aktien reduzieren

- Jede Position im Depot mit Stopps absichern

- Put-Optionsscheine

- (Knock-out)Zertifikate

- Short-ETFS

Es gibt weitere Finanzinstrumente, die für die Absicherung eingesetzt werden können. Die hier vorgestellten Möglichkeiten reichen unserer Meinung nach jedoch aus, um sich gegen Kursverluste zu schützen bzw. diese zumindest stark zu reduzieren. Außerdem sind sie auch für Privatanleger mit fast jedem beliebigen Depot umsetzbar. Bevor wir zur Detailbetrachtung kommen, gehen wir noch kurz auf die Anlegerpsychologie ein, die hohe Kursverluste oft erst begünstigt.

Verhalten des Anlegers steht Vermeidung von Kursverlusten im Weg

Die Überschrift klingt etwas widersprüchlich und man mag sich fragen, wieso sich ein Anleger bei der Vermeidung von Kursverlusten im Wege stehen sollte. Dennoch lässt sich die Absicherung eines Aktiendepots tatsächlich oft nicht mit dem Verhalten eines Anlegers vereinbaren. Anleger vermeiden gerne Aktien bei Verlust zu verkaufen und versuchen Krisen auszusitzen. Verkauft man eine Aktie mit Verlust, wird der Wertverlust real. Solange man die Aktie nicht verkauft hat, kann ein Anleger immer noch auf Besserung hoffen. Sind die Verluste irgendwann zu groß, wird der Wert bereits mental abgeschrieben. Oft redet man sich ein, dass sich ein Verkauf jetzt sowieso nicht mehr lohnt.

Außerdem "leiden" viele Anleger unter FOMO (Fear of missing out), also der Angst etwas zu verpassen. Dieser durch die Nutzung der sozialen Medien bekanntgewordene Effekt trifft auch auf die meisten Anleger zu. Man befürchtet, dass eine mit Verlust verkaufte Aktie in den nächsten Tagen wieder steigt und man den Anstieg verpasst. Dies trifft selbstverständlich immer mal wieder zu und man ärgert sich aus einem Wert ausgestiegen zu sein, dessen Verlust nur temporär war.

In diesen Fällen sollte man stets an Aktien wie Steinhoff oder wirecard denken, die in wenigen Wochen fast ihre gesamte Marktkapitalisierung verloren haben. Es ist besser in einigen Fällen eine Aktie zu früh zu verkaufen, als in wenigen Fällen einen Totalverlust verkraften zu müssen. Außerdem sollte man zumindest bei "heiß" gelaufenen Kursen immer mit einem Crash rechnen. Wer sein Depot vor einem Crash abgesichert hat und einzelne oder sogar alle Positionen verkauft hat, kann später günstiger wieder einsteigen.

Verluste bei der Anlage in Aktien vermeiden / reduzieren

1. Diversifikation und auf "Standartwerte" setzen

Wer sein Risiko beim investieren generell reduzieren möchte, sollte sein Geld auf verschiedene Anlageklassen aufteilen. Experten raten zum Beispiel nur ein Teil seines Vermögens in Immobilien, Aktien und Tagesgeld / Festgeld zu investieren und niemals alles auf eine Karte zu setzen. Die Streuung betrifft jedoch nicht nur die Wahl der Anlageklassen, sondern geht noch weiter. Bei einem Aktiendepot sollte man zum Beispiel nicht nur Werte eines bestimmten Landes oder einer bestimmten Branche erwerben. Kauft man nur Technologiewerte, mag man eventuell höhere Chancen als mit einer Diversifikation der Branchen haben, allerdings erhöht man damit sein Risiko stark.

Wer Kursverluste reduzieren möchte, sollte sich außerdem auf größere Aktiengesellschaft, sogenannte Bluechips, konzentrieren. Solche Werte sind gegen Kursverluste ebenfalls nicht gefeilt, haben jedoch ein geringeres Risiko als zum Beispiel die Aktie eines börsennotierten Start-Ups aus Asien. Mögliche Kursgewinne sind bei gestandenen Unternehmen selbstverständlich ebenfalls geringer. Wer sein Risiko bei der Anlage in Aktien reduzieren möchte, sollte sich dennoch eher an die Unternehmen aus den großen (weltweiten) Aktienindices (z.B DAX, Dow Jones, Hang Seng, CAC usw.) halten.

Ebenfalls von Bedeutung ist die Anzahl der in einem Depot enthaltenen Positionen. Ein gut diversifiziertes Depot sollte mindestens 15, besser 25 oder mehr Aktien enthalten. Hat man tatsächlich mal ein "faules Ei" erwischt, gleichen die anderen Werte hoffentlich die Verluste wieder aus. Damit die Verluste nie zu groß werden, sollte man außerdem stets mit Limits arbeiten.

2. Limit setzen um Verluste zu begrenzen / Gewinne zu sichern

In einem anderen Beitrag haben wir bereits die wichtigsten Orderarten für Anfänger vorgestellt. Da es hier um die Absicherung eines Aktiendepots geht, sehen wir uns eine Stop-Loss-Order bzw. die Trailing-Stop-Loss-Order genauer an. Die Nutzung von Limits bzw. die gängigen Orderarten möchten wir jedem Anleger ans Herz legen. Die Funktion eines Limits sollte man kennen und nutzen, egal ob man sein Depot absichern oder mit Aktien handeln möchte.

Stopp-Loss-Order zur Absicherung

Kauft oder verkauft man eine Aktie, kann man die Order "bestens" aufgeben. Die Order wird dann zum nächstmöglichen Kurs ausgeführt. Besser beim Kauf oder Verkauf ist es jedoch vorher ein Limit festzulegen zu dem der Trade ausgeführt werden soll. Man kann zum Beispiel eine Limit-Order zu 10€ einstellen. Die Order wird dann erst zu einem Kurs von mindestens 10€ (beim Verkauf) bzw. höchstens 10€ (beim Kauf) ausgeführt.

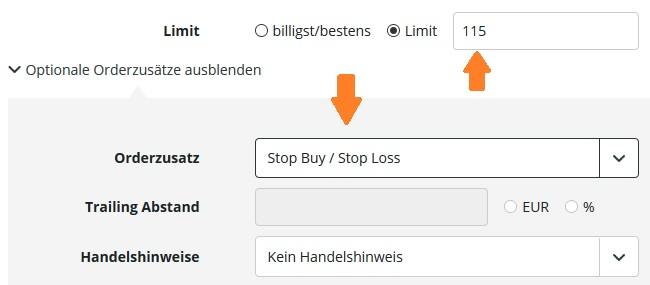

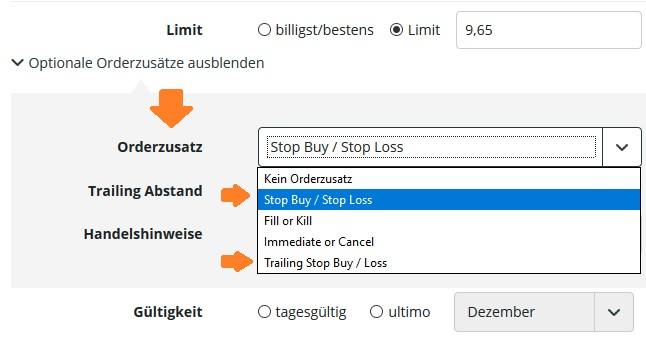

Zur Absicherung einer Position ergänzt man eine Limit-Order durch einen Stopp-Loss. Diese Orderart wird inzwischen von fast jedem Depot angeboten. Das Screenshot stammt von einem Depot bei der comdirect Bank, bei dem diese Orderart ebenfalls verfügbar ist. Eine Stopp-Loss Order wird erst ausgeführt, wenn eine bestimmte Kursgrenze unterschritten wurde. Steht eine Aktie zum Beispiel bei 12€, könnte man ein Stop-Loss zu 10€ einstellen. Fällt der Wert unter 10€, so wird dieser sofort bestens verkauft. Die ausgelöste Verkaufs-Order kann man bei einigen Depotanbietern (z.B. Flatex) wiederum mit einem Limit versehen (z.B. 9,90€). Man geht dann allerdings das Risiko ein, dass das Limit die Verkaufs-Order verhindert, obwohl der Stop-Loss unterschritten wurde.

Zur Absicherung einer Position ergänzt man eine Limit-Order durch einen Stopp-Loss. Diese Orderart wird inzwischen von fast jedem Depot angeboten. Das Screenshot stammt von einem Depot bei der comdirect Bank, bei dem diese Orderart ebenfalls verfügbar ist. Eine Stopp-Loss Order wird erst ausgeführt, wenn eine bestimmte Kursgrenze unterschritten wurde. Steht eine Aktie zum Beispiel bei 12€, könnte man ein Stop-Loss zu 10€ einstellen. Fällt der Wert unter 10€, so wird dieser sofort bestens verkauft. Die ausgelöste Verkaufs-Order kann man bei einigen Depotanbietern (z.B. Flatex) wiederum mit einem Limit versehen (z.B. 9,90€). Man geht dann allerdings das Risiko ein, dass das Limit die Verkaufs-Order verhindert, obwohl der Stop-Loss unterschritten wurde.

Wichtig ist es einen Stop-Loss-Kurs nachzuziehen. Sonst läuft man Gefahr, dass man mögliche Gewinne verschenkt. Hat man zum Beispiel die Aktie XY für 12€ erworben und nach dem Kauf einen Stop-Loss zu 10€ eingerichtet, sollte dieser ab und zu angepasst werden. Steigt die Aktie zwischenzeitlich auf 30€ und hat man weiterhin seine Absicherung von 10€ ist der Abstand zu groß. Ein neuer Stop-Kurs von z.B. 25€ wäre angebrachter, um bei einem Crash auf unter 10€ vorher rauszukommen und Gewinne zu sichern. Man kann eine Stop-Loss-Order manuell anpassen (Im Depot das Orderbuch aufrufen und die Order bearbeiten) oder besser direkt einen Trailing-Stop-Loss nutzen.

Besser Trailing-Stop-Loss nutzen

Bei einem Trailing-Stop-Loss wird der Stop-Kurs der den Verkauf auslöst laufend automatisch Angepasst. Der Stop-Kurs orientiert sich dabei immer am erreichten Höchstkurs des Wertes. Man kann den Stopkurs entweder als absoluten Wert, wie zum Beispiel 5€ oder in Prozent angeben. Am besten entscheidet man sich für einen prozentualen Trainling-Stop, da ein absoluter Wert bei einer stark gestiegenen Aktie irgendwann zu gering sein kann.

Beispiel: Man kauft die Aktie XY zu 10€ und setzt einen Trailing-Stop-Loss bei 2€ an, was zu einem Verkauf der Aktie bei einem Kurs von unter 8€ führen würde. Die Aktie steigt auf 15€, weshalb der Stop-Kurs auf 13€ (2€ unter Höchstkurs) nachgezogen wird. Aufgrund des Gerüchtes, dass XY übernommen werden soll, steigt die Aktie in den nächsten Monaten auf 30€. Der Stop-Kurs würde nun bei 28€ liegen. Hätte man einen Wert von 20% als Trailing-Stop-Loss angegeben, wäre der Stop-Kurs auf 24€ nachgezogen wurden (20% von 30€ = 6€ Abstand zum Höchstkurs). Zu enge Stop-Kurse können dazu führen, dass bereits die normalen Tagesschwankungen oder leicht schwächere Börsentage zum Ausstoppen führen. Durch einen prozentualen Stop-Loss verringert man diese Gefahr.

Beispiel: Man kauft die Aktie XY zu 10€ und setzt einen Trailing-Stop-Loss bei 2€ an, was zu einem Verkauf der Aktie bei einem Kurs von unter 8€ führen würde. Die Aktie steigt auf 15€, weshalb der Stop-Kurs auf 13€ (2€ unter Höchstkurs) nachgezogen wird. Aufgrund des Gerüchtes, dass XY übernommen werden soll, steigt die Aktie in den nächsten Monaten auf 30€. Der Stop-Kurs würde nun bei 28€ liegen. Hätte man einen Wert von 20% als Trailing-Stop-Loss angegeben, wäre der Stop-Kurs auf 24€ nachgezogen wurden (20% von 30€ = 6€ Abstand zum Höchstkurs). Zu enge Stop-Kurse können dazu führen, dass bereits die normalen Tagesschwankungen oder leicht schwächere Börsentage zum Ausstoppen führen. Durch einen prozentualen Stop-Loss verringert man diese Gefahr.

Wer sein Depot gegen Kursverluste absichern möchte, findet in der Nutzung von Stopp-Kursen eine der effektivsten Möglichkeiten. Das richtige Setzen der Stopp muss man allerdings etwas erlernen. Setzt man die Stops zu eng, wird man bereits bei normalen Tagesschwankungen ausgestopt. Bei zu weiten Stop-Kursen wird eine Aktie dagegen erst zu spät verkauft. Man sollte sich daher bei der Festlegung eines Stop-Kurses an der Volatilität und den Kursbewegungen der Vergangenheit orientieren.

Depot mit Optionsscheinen absichern

Ein klassischer Put-Optionsschein räumt den Eigentümer das Recht ein einen bestimmten Basiswert (z.B. XY) zu einem vorher festgelegten Kurs an einem vorher festgelegten Datum zu verkaufen. Optionsscheine sind jedoch nicht kostenlos, sodass für diese Form der Absicherung Kosten entstehen. Optionsscheine können u.a. auf einzelne Aktien oder Indizes bezogen sein. Üblicherweise wird eine Option zum Stichtag nicht ausgeführt, sondern der Schein vorher verkauft. Zum Schutz gegen Kursverluste kann man Optionsscheine folgendermaßen einsetzen.

Beispiel: Mit den Optionsschein OS, der aktuell für 1€ gehandelt wird, erhält man das Recht die Aktie XY am Stichtag für 10€ zu verkaufen. Die Aktie XY befindet sich im Depot und steht aktuell bei 11€. Durch den Preis des Optionsscheines hat man die Aktie XY gegen größere Kursverluste abgesichert. Zum angegebenen Stichtag darf man seine Aktie zum vorher festgelegt Kurs (10€) verkaufen, auch wenn diese deutlich weniger wert sein sollte. Fällt die Aktie, steigt der Wert des Put-Optionsscheins. Steigt die Aktie dagegen, verliert der Schein laufend an Wert, da die zukünftige Ausführung des verkaufsrechtes immer weniger attraktiv erscheint. Um ein Depot abzusichern kann man für jede Position die benötigte Anzahl an Optionsscheinen kaufen. Ein großer Nachteil von Optionsscheinen ist der Zeitwert bzw. die beschränkte Laufzeit. Der Optionsschein verliert laufend an (Zeit)Wert, da die Zeitspanne bis zum Stichtag kleiner wird.

Wer einen Optionsschein etwas genauer erklärt haben möchte, sollte hier nachlesen. Zum Verständnis der Absicherung eines Aktiendepots mittels Optionsscheins reicht unsere Erklärung. Aufgrund des Zeitwertes / begrenzter Laufzeit sollte man für Absicherungsgeschäfte allerdings lieber auf Zertifikate zurückgreifen.

(Knock-Out) Zertifikate zur Depotabsicherung

Die begrenzte Laufzeit und den daraus resultierenden Zeitwert bei Optionsscheinen haben wir weiter oben erklärt. Ohne einen Zeitwert kommen open-end Zertifikate aus. Es gibt so gut wie auf jede Aktie und jeden Index Zertifikate ohne Laufzeitbeschränkung. Der Wert eines Put-Zertifikats steigt somit im Wert, wenn der zugrunde gelegte Index fällt, ohne das es einen Stichtag bzw. Fälligkeitstag des Zertifikates gibt.

Wer sein Depot absichern möchte, greift daher besser zu einem Put-Zertifikat als zu einem Optionsschein mit begrenzter Laufzeit. Es gibt zahlreiche unterschiedliche Typen an Zertifikaten. Beliebt sind außerdem Knock-Out Zertifikate bei denen der Schein wertlos verfällt, wenn der Basiswert eine bestimmte Grenze über- bzw. Unterschreitet. Bei einem Put-Knock-Out-Zertifikat auf den DAX könnte es zum Beispiel so ausgestaltet sein, dass das Zertifikat wertlos verfällt, wenn der DAX über 16.000 Punkte steigt. Je enger die Knock-out-Schwelle am aktuellen Wert des Basiswertes ist, desto günstiger ist das Zertifikat.

Wer sein Depot mit einem Knock-Out-Zertifikat absichern möchte, sollte sehr genau darauf achten, dass sich die Knock-Out-Schwelle weit genug vom aktuellen Wert entfernt befindet. Anfänger in diesem Bereich benutzen besser nur normale Short-Zertifikate zur Absicherung.

Short-ETF zwecks Absicherung kaufen

Ein Short-ETF profitiert in gegensätzlicher Weise von der Kursentwicklung des jeweiligen Index. Ein Short-ETF auf den DAX fällt somit, wenn der DAX steigt. Bisher gibt es Short-ETFs allerdings nur auf die größeren Indices und nicht auf einzelne Aktien. Außerdem verläuft die Kursentwicklung eines Short-ETFS nicht ganz parallel zum zugrunde gelegten Index. Eine ganz gute Kritik an Short-ETFS findet sich hier.

Kritik an der Absicherung mit Optionen, Zertifikaten oder Short-ETFS

Ein großes Problem einer Depotabsicherung mittels Derivaten / ETFs ist, dass diese Form der Absicherung nicht kostenlos ist. Man gleicht im Idealfall nur seine Kursverluste der Aktien durch Gewinne der Absicherungspapiere aus. Steigen die Märkte entgegen der eigenen Annahmen, profitiert man nicht von den Kursanstiegen seiner Aktien, da die Short-Papiere an Wert verloren haben.

Ein komplettes "Einfrieren" seines Depots ist außerdem kompliziert. Man müsste für jede seine Aktie ein entsprechendes Short-Papier finden und kaufen. Wer sein Depot dennoch auf diese Weise absichern möchte, sollte statt eines klassischen Optionsscheins oder eines Short-ETFs am besten auf ein passendes open-end Zertifikat zurückgreifen. Am besten sichert man nicht jedes Wertpapier einzeln ab, sondern kauft ein Short-Zertifikat auf den Index, der die meisten der eigenen Aktien enthält.

Sollte man ein Depot gegen einen Crash bzw. starke Kursverluste absichern?

Ganz klar ja. Die Eierlegende Wollmilchsau gibt es im Bereich der Depotabsicherung allerdings nicht. Wer ruhig schlafen will und nicht täglich sein Depot überprüfen kann, investiert am besten dementsprechend, nämlich eher in größere und bereits erfolgreiche Unternehmen, als in gehypte Start-Ups.

Besonders gut klappt die Absicherung gegen Kursrisiken mit dem Setzen von Stopp-Kursen. Man muss beim Verkauf nicht mehr selber aktiv werden und vermeidet sich an die Hoffnung einer baldigen Kurserholung zu klammern. Außerdem profitiert man weiterhin von Kursanstiegen und nutzt diese Form der Absicherung kostenlos. Als Ergänzung kann man noch den Kauf von Short-Zertifikaten ohne Laufzeit (open end) in Betracht ziehen. Wir empfehlen allerdings gerade Anfängern im Investmentbereich Derivate und Short-ETFS zu meiden. Am besten konzentriert man sich auf die Auswahl seiner Aktien und beschränkt sich auf die Absicherung seiner Positionen über Stop-Loss-Orders.